Понятие о доходности инвестиций. выбор ставки процента (дисконтной ставки)

Эта компенсация выражается в форме процента (кредит), дивиденда (акции), нормы доходности (нормы отдачи) инвестиций.

Чтобы получить финансовые ресурсы для реализации инвестиционного проекта, который обеспечит предприятию эффект, предприятие должно предложить инвестору (кредитору) такую ставку отдачи (доходности), которая сможет конкурировать с лучшей, реально существующей у инвестора инвестиционной альтернативой. Эта величина отдачи (доходности) лучшей альтернативы известна как «цена шанса» (в отечественной литературе-затраты упущенной выгоды, или затраты обратной связи). Смысл данной концепции: отказ от некоторых инвестиций, обусловленный альтернативными вложениями, приводит к потере выгод, связанных с первой возможностью. При оценке второй альтернативы эти потери (упущенная выгода) трактуются как затраты.

Вследствие платности инвестиций и предпринимательской деятельности следует учитывать не только бухгалтерские (внешние) затраты, но и внутренние затраты, которые отсутствуют в бухгалтерской отчетности. Совокупность внешних и внутренних затрат составляет экономические затраты (рис. 6.10).

Внутренние затраты - плата за инвестиции и предпринимательские способности (предпринимательскую деятельность). По величине внутренние затраты равны упущенной выгоде в альтернативных вариантах использования ресурсов.

Определение минимального уровня упущенной выгоды Минимальная плата за инвестиции для юрид ических и физических лиц определяется доходом от хранения инвестиций на де позитном счете в банке. Минимальная плата за предпринимательскую деятельность:

а) для юридического лица - нормальная прибыль. Нормой

платы за предпринимательскую деятельность банка является теку-

Себестоимость

Рис. 6.10. Состав экономических затрат

| Внешние | Внутренние | |

| затраты | затраты |

Налоги

щая банковская маржа (процент по кредитам - банковский процент по депозитам), которая и принимается за минимальную норму платы за предпринимательскую деятельность;

б) для физического лица она эквивалентна максимально возможному заработку предпринимателя на чужом (другом) предприятии.

В целом внутренние затраты юридического лица по величине и экономическому содержанию эквивалентны плате за использование финансового капитала (проценты за кредит) и поэтому чаще всего называются стоимостью (ценой) капитала.

Таким образом, доходность лучшей из уже имеющихся альтернатив является центральной детерминантой, минимально приемлемой для инвестора (т.е. в определенном смысле требуемой им) процентной ставки (или ставки отдачи) для любых вновь рассматриваемых инвестиций.

Доходность лучшей инвестиционной альтернативы (затраты упущенной выгоды, или «цена шанса») зависит от реально имеющихся у предприятия альтернатив долгосрочных инвестиций (от общего числа инвестиционных предложений соответствующего уровня эффективности). Она отражает предположения, сделанные в рамках самого предприятия (учитывает средний уровень прибыли на активы или акционерный капитал и перспективы его изменения). В некоторых случаях затраты упущенной выгоды могут быть включены в оценку проекта не через пороговое значение рентабельности, а непосредственно как дополнительные затраты или поступления.

Доходность инвестиций показывает, какая доля от суммы первоначальных инвестиций будет возвращена владельцу капитала в виде чистого дохода. Поэтому доходность инвестиций определяется отношением чистого дохода, полученного за определенный период (жизненный цикл, горизонт расчета, год), к величине первоначальных инвестиций (капитала):

л ^ - хд~и*

“«Г-" №23)

где Дч - чистый доход от инвестиций (прибыль):

Иг - общий объем первоначальных инвестиций;

ЕД - общая сумма денежных поступлений по проекту.

Таким образом, доходность инвестиций - это размер прибыли, получаемый на 1 руб. инвестиций (Ди = 0,2 -gt; доходность 20 коп. чистой прибыли на 1 руб. инвестиций; вложили 1 руб. инвестиций - получим 1 руб. 20 коп.).

Норма (ставка) дисконта Е - минимальная доходность инвестиций, которая устраивает инвестора, т.е. минимальный размер прибыли на 1 руб. инвестиций, при котором инвестиции считаются инвестором прибыльными (ниже этого уровня инвестиции считаются невыгодными). Норму дисконта можно также определить как индивидуальную цену капитала участника проекта исходя из рыночной процентной ставки с учетом собственных возможностей и целей размещения капитала. Норма дисконта является экзогенно задаваемым экономическим нормативом, используемым при оценке эффективности инвестиционных проектов.

Виды норм дисконта.Коммерческая норма дисконта используется при оценке коммерческой эффективности проекта; она определяется с учетом альтернативной (т.е. связанной с другими проектами) эффективности использования капитала. Норма дисконта участника проекта отражает эффективность участия в проекте предприятий (или иных участников). Она выбирается самими участниками. При отсутствии четких предпочтений в качестве нее можно использовать коммерческую норму дисконта. Социальная (общественная) норма дисконта используется при расчете показателей общественной эффективности и характеризует минимальные требования общества к общественной эффективности проектов. Она считается национальным параметром и должна устанавливаться централизованно органами управления народным хозяйством России в увязке с прогнозом экономического и социаль-

161 Экономим, оценка инв.

ного развития страны. В расчетах региональной эффективности социальная норма дисконта может корректироваться органами управления народным хозяйством региона. Бюджетная норма дисконта используется при расчетах показателей бюджетной эффективности и отражает альтернативную стоимость бюджетных средств. Она устанавливается органами (федеральными или региональными), по заданию которых оценивается бюджетная эффективность инвестиционного проекта.

Если раньше норматив доходности инвестиций устанавливался вышестоящими организациями (правительством), то в современных условиях каждое предприятие, инвестор и другие устанавливает самостоятельно приемлемый для себя уровень доходности инвестиций.

Поскольку результат оценки эффективности инвестиций часто существенно зависит от нормы дисконта, объективный выбор ее величины достаточно важен. Чем выше норма дисконта Е, тем в большей мере показатели эффективности учитывают фактор времени (более отдаленные во времени затраты и доходы оказывают все меньшее влияние на их современную оценку, т.е. оценку на момент принятия решения об инвестиционном проекте) (рис. 6.11).

Коэффициент

дисконтирования

Е= 10% ?=25% -±~- ?=50%

?=100% ?=200%

Из рисунка 6.11 видно, что при высоких Е (более 50%), коэффициент дисконтирования уже для 4-5 года приближается к нулю, что может быть ограничителем для величины расчетного периода.

Факторы, влияющие на выбор нормы дисконта Е: представления инвестора;

-тип инвестиционного проекта (коммерческий, социальный и т.п.); депозитный процент по вкладам, доходность государственных долгосрочных облигаций и т.п. (доходность альтернативных, менее рискованных инвестиций); источники финансирования (собственные, внешние, заемные и т.п.); финансовое состояние участников инвестиционного проекта; цели и условия реализации инвестиционного проекта; экономическая конъюнктура; темп инфляции; уровень риска инвестиционного проекта; уровень ликвидности инвестиционного проекта и др.

Факторы, определяющие выбор порогового значения отдачи (барьерная ставка) инвестиций, могут быть сведены в две группы:

а) внутренние факторы - оценка предприятием, фирмой альтернативных инвестиций;

б) внешние (рыночные) факторы - величина стоимости капитала, мобилизуемого фирмой.

Стоимость капитала (cost of capital - СС) обычно трактуется как наиболее подходящая мера барьерной ставки, которая используется для дисконтирования денежных поступлений и платежей в рамках оцениваемого проекта. Стоимость капитала определяется внешними по отношению к фирме причинами (изменением характеристик спроса и предложения на рынке капиталов, которые, в частности, зависят от общего числа инвестиционных предложений с конкретным уровнем эффективности и запрашиваемой «цены» (стоимости) доступных источников финансирования).

В рыночной экономике величина нормы дисконта Е определяется исходя из депозитного процента по вкладам, потому что, если принять базовую ставку ниже депозитного процента, инвесторы предпочтут вкладывать деньги в банк, а не в производство. На практике базовая ставка увеличивается за счет инфляции, риска и ликвидности инвестиций:

?-gt; Е6 + ЕИ + ?р + Ел, (6.24)

где Еб - базовая (безрисковая) норма дисконта. Определяет тот уровень доходности инвестиций, который может быть обеспечен При помещении их в общедоступные наименее рискованные финансо

вые механизмы (депозитные ставки банков первой категории, ставки LIBOR, долгосрочные государственные облигации и т.п.), а не в данный инвестиционный проект;

Еи - уровень инфляции;

Ер - премия за риск (более высокая ставка процента должна быть использована по инвестиционным проектам с более высоким уровнем риска), учитывающая три типа рисков: страновой, ненадежности участников проекта, неполучения предусмотренных проектом доходов ;

Е„ - премия за низкую ликвидность (более высокая ставка процента должна применяться по инвестиционным проектам с большим сроком реализации, с большим периодом окупаемости).

В литературе имеется много рекомендаций для обоснования составляющих формулы (6.24).

За рубежом в качестве эталона для определения минимальной нормы доходности инвестиций обычно принимают доходность безрисковых облигаций 30-летнего государственного займа правительства США (4- 5% в год). По данным опроса ряда компаний США, при оценке эффективности инвестиций чаще всего применяют три варианта нормы: среднюю стоимость капитала (средние выплаты по различным видам заемного капитала, обыкновенным и привилегированным акциям, процентным ставкам за кредит и т.п.); ставки по долгосрочному кредиту; оценки, основанные на практике компании.

В российских условиях при выборе нормы дисконта можно ориентироваться на уровень ставки рефинансирования Центрального банка РФ, которая приблизительно отражает среднюю стоимость капитала на финансовом рынке, на проценты по долгосрочным ссудам коммерческих банков.

Приведенная оценка нормы дисконта справедлива для собственного капитала. Если весь капитал является заемным, норма дисконта представляет собой соответствующую процентную ставку по заемным средствам (кредиту):

Е = і, (6.25)

где і - проценты по кредиту (заемным средствам).

В общем случае, когда капитал смешанный, норма дисконта приближенно может быть найдена как средневзвешенная стоимость капитала (weighted average cost of capital - WACC). Если имеется n видов капитала, стоимость каждого из которых (после уплаты налогов) равна?„ доля в общем капитале d„ то норма дисконта приблизительно равна:

E^E,xdt.

і=і

При назначении нормы дисконта возможны два подхода. Для оценки народнохозяйственной, т.е. экономической эффективности норма дисконта должна отражать не только чисто финансовые интересы государства, но и систему предпочтений общества по поводу относительной значимости доходов в различные моменты времени, в том числе и с точки зрения социальных и экологических результатов. В этой связи данная оценка является по существу «социальной нормой дисконта» и должна устанавливаться государством как специфический социально-экономический норматив, обязательный для оценки проектов, в которых государству предлагается принять участие. Для оценки коммерческой эффективности каждый хозяйствующий субъект сам оценивает свою индивидуальную «цену денег» (доходность инвестиций, норму дисконта), в качестве которой могут быть использованы: средняя депозитная или кредитная ставка; индивидуальная норма доходности инвестиций с учетом уровня инфляции, степени риска и ликвидности инвестиционного проекта; альтернативная норма доходности по другим возможным видам инвестиций; норма доходности по текущей хозяйственной деятельности и др.

Для ориентировки можно воспользоваться примером типичного для европейских и американских предприятий деления инвестиций на классы (см. приложение 1).

КОНТРОЛЬНЫЕ ВОПРОСЫ Что является основным критерием эффективности инвестиций с точки зрения предприятия? Назовите основные принципы инвестиционного анализа. Что представляет собой поток денежных средств? Что такое расчетный период инвестиционного проекта? Почему необходимо проводить дисконтирование доходов и затрат, связанных с реализацией инвестиционного проекта? Назовите статические методы эффективности инвестиций. Перечислите достоинства и недостатки статических методов эффективности инвестиций. Что такое чистый дисконтированный доход? Назовите виды индекса доходности. Дайте характеристику внутренней нормы доходности. Какие существуют модификации внутренней нормы доходности?

Что такое срок окупаемости инвестиций? Сущность системы капитализации оценки эффективности инвестиций. Перечислите ее достоинства. Какие показатели эффективности инвестиций в системе капитализации вы знаете? Что такое экономический эффект за расчетный период? Дайте определение нормы дисконта. Назовите виды нормы дисконта. Как определяется норма дисконта? Является ли инвестиционный проект эффективным, если NPV - 486 д.е.? Возможен ли следующий результат NPV - 98 д.е., ИД - 0,94 д.е./д.е.? Следует ли инвестору участвовать в инвестиционном проекте, экономический эффект за расчетный период которого составляет 1234 д.е.?

У меня есть полноценный курс по портфельному инвестированию. Решил оформить информацию из этого курса в серию статей. Статьи будут полезны для тех, кто хочет структурировать информацию по инвестициям. В курсе затрагиваются теоретические аспекты инвестирования и практические моменты инвестиций на российском фондовом рынке, зарубежных биржах и криптовалютных площадках.

Презентационное видео курса:

Начнем курс с теории. Если мы хотим что-то увеличить или уменьшить, то для начала нам нужно научиться измерять показатель. Разберемся в различных понятиях доходности.

Номинальная доходность

Номинальная доходность – номинальная годовая процентная ставка, базовая ставка по договору, из расчета которой определяются и начисляются проценты при внутригодовой капитализации.

Доходность, которая указывается во всех привычных для нас случаях.

Доход с учетом ставки считается по формуле:

Формула номинальной доходности

Пример: вложили 100 000 рублей. Номинальная доходность – 15%. Начисляется раз в год. В конце года у нас 100 000 *(1+0,15)= 115 000 рублей

Доход = 100 000*(1+0,15)-100 000 = 15 000 рублей.

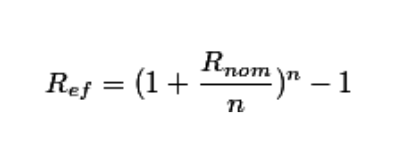

Эффективная доходность

Эффективная годовая ставка – годовая ставка, учитывающая начисленные за год сложные проценты по периодической ставке. Она равна процентному отношению прироста капитала (чистого дохода) за год и первоначальной суммы капитала. Подразумевает, что начисленный в периоде доход реинвестируется.

Формула эффективной доходности

Пример:

Номинальная ставка = 10%

Доход начисляется раз в квартал, то есть n=4.

Пример расчета эффективной доходности

Эффективная ставка будет равняться 10,38%

Зачем нужна эффективная доходность?

Эффективная доходность показывает итоговый прирост портфеля с учетом всех капитализаций.

Также при расчете эффективной доходности можно учесть издержки, комиссии, дивиденды и прочее.

Экономический смысл: эффективная доходность показывает, сколько денег у инвестора будет в портфеле в итоге. Если эффективная доходность за период инвестирования = 17,37%, а на начало периода у инвестора было 350 000 рублей, то на конец периода у него будет:

P = 350 000 * (1+0.1737) = 410 795 рублей.

Эффективная доходность позволяет сравнивать разные способы инвестирования по итоговой эффективности работы.

Реальная доходность

Реальная доходность – это доходность, учитывающая инфляцию.

Нужно учесть итоговый прирост портфеля инвестора и разделить его на инфляцию.

Формула и пример реальной доходности

Зачем нужна реальная доходность?

Реальная доходность показывает, на сколько реально стал богаче человек с учетом роста цен.

Например, в конце 2013 году стандартный продуктовый набор стоил 1000 рублей. Инфляция за 2014 год составила 11,36%.

Пусть у инвестора было 100 000 рублей. На конец 2013 года он бы мог купить 100 наборов. (100 000/1000).

За год продуктовый набор подорожал до 1113,6 рублей.

Рассмотрим 3 случая использования денег

Случай 1: храним деньги дома. У нас все так же осталось 100 000 рублей. Теперь мы можем купить:

Случай 1: храним деньги дома

“Инвестор” стал на 10,2% беднее.

Случай 2: инвестируем деньги в банк. Банк пообещал нам 10% в год, капитализация один раз в конце срока. В итоге мы сможем купить такое количество продуктовых наборов:

Случай 2: вкладываем в банк

Реально инвестор стал беднее на 1,22%. Инфляция “съела часть денег”. Банк не смог приумножить деньги. Это нормально.

Случай 3: инвестируем деньги на биржу. Предположим, что в итоге на счету клиента стало 115 780 рублей.

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают , акции, облигации, депозиты, недвижимость и многие другие . У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Доходность (норма доходности, уровень доходности) - это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это , недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Пример расчета доходности инвестиций.

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Пример расчёта доходности: (120+5)/100 — 1 ∗ 100% = 25%.

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают . Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Пример расчета доходности:

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

Пример расчета доходности, если бы мы владели акцией 3 года:

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1

. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1

. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

К примеру, первый год доходность +20%, второй год -10%, третий год +30%. В числах это будет так: 1,2, 0,9, 1,3. Доходность получается 3√1,2*0,9*1,3 — 1 *100%= 11,9%.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Теперь вы можете рассчитывать доходность своих инвестиций не только в процентах годовых, но и в среднем за несколько лет. В следующий раз я напишу, как правильно и очень просто .

Срок окупаемости - это число лет, необходимых для полого возмещения вложений в недвижимость за счет приносимого дохода.

Схемы расчета срока окупаемости:

· Определяется дисконтированный денежный поток доходов в соответствии с периодом возникновения;

· Рассчитывается накопленный дисконтированный денежный поток как алгебраическая сумма затрат и дисконтированных доходов. Расчет ведется до первой положительной величины.

· Определяется срок окупаемости по формуле:

Т ок = Т i + НС/ДДП,

где Т i - число лет, предшествующих году окупаемости; НС - не возмещенная стоимость на начало года окупаемости; ДДП - дисконтированный денежный поток в год окупаемости.

Чистая текущая стоимость доходов (коэф. рентабельности)

Чистая текущая стоимость доходов (NPV) - сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков. Схема расчета чистой текущей стоимости (ЧТСД):

1. Определение текущей стоимости каждой суммы потока доходов, исходя, из ставки дисконтирования периода, возникновения доходов.

2. Произвести суммирование текущей стоимости будущих доходов.

3. Сравнение суммарной стоимости доходов с величиной затрат:

ЧТСД = ПД - ПЗ,

где ЧТСД - чистая текущая стоимость доходов, ПД - суммарные приведенные доходы, ПЗ - приведенные затраты по проекту.

Ставка доходности инвестиций

Ставка доходности проекта показывает величину прироста капитала на единицу инвестиций. Этот показатель отражает эффективность сравниваемых инвестиционных проектов, которые различаются по величине затрат и потокам доходов. Ставка доходности проекта (СДП) рассчитывается как отношение приведенных доходов по проекту к приведенным расходам:

СДИ= ЧТСД/ПЗ,

где СДИ - ставка доходности инвестиций, ЧТСД - чистая текущая стоимость доходов, ПЗ - приведенные затраты по проекту.

Внутренняя ставка доходности проекта

Внутренняя ставка доходности проекта- это ставка дисконтирования, приравнивая сумму текущей стоимости будущих доходов к величине инвестиций.

Расчет внутренней ставки доходности (ВСД) осуществляется методом итеративного подбора такой величины ставки дисконтирования, при которой чистая современная ценность инвестиционного проекта обращается в ноль.

Схема расчета с использованием таблиц дисконтирования:

1. Выбор произвольной ставки дисконтирования и на ее основе рассчитывается суммарная текущая стоимость доходов по проекту.

2. Производится сопоставление затрат по проекту с полученной суммой текущей стоимости доходов.

3. Если, первоначальная произвольная, ставка дисконтирования не дает нулевой чистой, текущей стоимости доходов (ЧТСД), то выбираем вторую ставку дисконтирования по следующим правилам:

если ЧТСД > 0, то новая ставка дисконтирования должна быть больше первоначальной;

если ЧТСД < 0, то новая ставка дисконтирования должна быть меньше первоначальной.

4. Подбирается вторая ставка дисконтирования до тех пор, пока не получится вариант текущей стоимость доходов, как большей так и меньшей величины затрат по проекту.

5. Рассчитывается внутренняя ставка доходности проекта, методом интерполяции, составив пропорцию и решив уравнение:

(ПД MAX - ЗП)/ ПД MAX - ПД MIN = (С д1 - (С д1 + Х))/ С д1 - С д2 ,

где ПД MAX - максимальные суммарные приведенные доходы, ПД MIN - минимальные суммарные приведенные доходы, ЗП - затраты по проекту, С д1 - ставка дисконтирования для ПД MAX , С д2 - ставка дисконтирования для ПД MIN

6. Определяется ВСД по формуле:

ВСД = С д1 + Х

При расчете показателя ВСД предполагается полная капитализация всех получаемых доходов. Это означает, что все генерируемые денежные средства направляются на покрытие текущих платежей либо реинвестируются с доходностью, равной IRR. Указанное предположение является, к слову, одним из самых существенных недостатков данного метода.

Интерпретационный смысл внутренней ставки доходности заключается в определении максимальной стоимости капитала, используемого для финансирования инвестиционных затрат, при котором собственник (держатель) проекта не несет убытков.

Модифицированная ставка доходности

Позволяет устранить существенный недостаток внутренней ставки доходности проекта, который возникает в случае неоднократного оттока денежных средств. Если затраты в недвижимость осуществляются в течение нескольких лет, то временно свободные средства, которые инвестор должен вложить в будущем, можно инвестировать в другой второстепенный проект. Обязательное требование к таким инвестициям - они должны быть безрисковыми и высоколиквидными, так как вложенный капитал должен быть возвращен точно в соответствии с графиком затрат по основному инвестиционному проекту. Дисконтирование затрат по безопасной ликвидной ставке позволяет рассчитать их суммарную текущую стоимость, по величине которой можно более объективно оценить уровень доходности инвестиционного проекта.

Схема расчета модифицированной ставки доходности:

1. Определяется величина безопасной ликвидной ставки доходности.

3. Составляется модифицированный денежный поток.

4. Рассчитывается МСД по схеме определения внутренней ставки доходности, но на основе модифицированного денежного потока.

Ставка доходности финансового менеджмента

Совершенствование методов оценки инвестиционной привлекательности проектов требует объективного анализа эффективности использования доходов, генерируемых приобретаемой недвижимости. Эти средства в последствии будут инвестированы в различные новые проекты, исходя из финансовых возможностей и политики инвестора. Допустимый уровень риска по таким проектам может быть выше, чем при вложении временно свободных средств, предназначенных для основного проекта, кроме того, возможна диверсификация инвестиций.

Схема расчета ставки доходности финансового менеджмента:

1. Определяется безрисковая ликвидная ставка доходности.

2. Затраты по проекту, распределенные по годам инвестирования, дисконтируются по безопасной ликвидной ставке.

3. Определяется круговая ставка доходности.

4. Рассчитывается суммарная будущая стоимость доходов от анализируемого инвестиционного проекта, накопленных по круговой ставке доходности.

5. Составляется модифицированный денежный поток.

6. Рассчитывается ставка доходности финансового менеджмента по схеме расчета ВСДП, но на основе модифицированного денежного потока.